La presión ecologista merma la inversión en nuevas explotaciones petroleras, cronificando los cuellos de botella y altos precios de la energía.

2021-12-17

La descarbonización de la industria energética está generando carencias en la extracción de gas y petróleo. | Alamy

El mundo entero está asistiendo en tiempo real a una reconversión completa del sector energético. La parte más evidente de este fenómeno lo sentimos al pagar cada vez más por encender la luz, llenar el depósito e incluso hacer la compra semanal.

En el conjunto de la OCDE, los precios energéticos ascendieron en octubre al máximo nivel desde 1980, con un alza interanual del 24,2%, la cual se dispara al 39% en el caso de España.

Esta coyuntura contrasta de manera sorprendente con la vivida hace poco más de un año, cuando los precios del petróleo WTI llegaron a cotizar incluso en terreno negativo en los peores momentos de la pandemia. Sin embargo, la vigorosa reapertura económica empujada por las políticas monetarias y fiscales expansivas ha resucitado el consumo y, con este, la oferta energética se ha visto sobrepasada por la demanda, provocando alzas de precios.

Al menos, esto es lo que nos han contado. Ahora, lo lógico que cabría esperar es que, una vez adaptada la oferta y superadas las tensiones inflacionistas, el mercado vuelva a la calma y los precios se estabilicen. Pero no todo iba a ser tan sencillo. Esta vez no.

En las siguientes líneas desgranaremos algunas de las razones por las que la energía puede seguir manteniéndose cara en los próximos años. Y todos guardan relación, en esencia, con un factor que escapa a los mercados libres, a las pandemias o a cualquier otro componente azaroso: estamos hablando de la revolución climática.

1. La desinversión en energías fósiles.

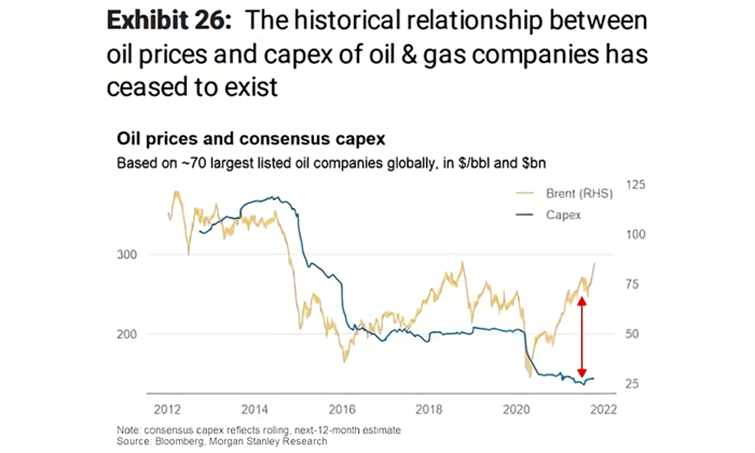

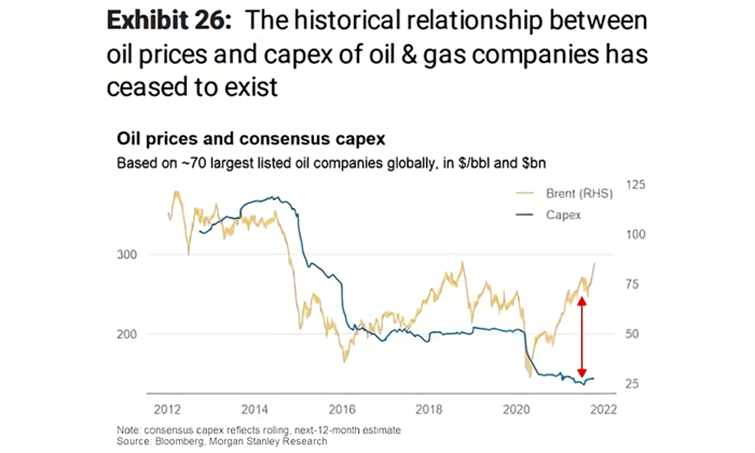

Históricamente, cuando se han sucedido alzas de precios en materias primas y combustibles fósiles, las empresas productoras han tendido a reaccionar aumentando inversiones que les permitieran producir más y de esta forma beneficiarse de los precios elevados. Así sucedió, por ejemplo, con el encarecimiento del petróleo posterior al año 2010, el cual fue secundado por fuertes aumentos en la extracción de carburantes. Tras estos esfuerzos de producción, la situación volvió a estabilizarse, pasando el barril brent desde los 120 dólares a niveles inferiores a 40.

Hoy en día, sin embargo, la situación es bien distinta: pese a que los precios del petróleo o el gas natural se vienen situando de manera sostenida en niveles elevados, las empresas petroleras y gasísticas no están invirtiendo de manera especialmente intensa ni construyendo nuevas explotaciones. En la siguiente gráfica, apreciamos cómo se está abriendo un enorme gap entre el precio del petróleo y el CAPEX (inversión en capital) de las mayores compañías productoras de combustibles fósiles.

Brecha entre la inversión en capital de las petroleras y gasísticas, y el precio del crudo.

Entre las causas de este peculiar fenómeno destaca especialmente la creciente presión social y gubernamental en favor de las energías limpias, que está reconduciendo los flujos de capital hacia las conocidas como inversiones de impacto, alineadas con criterios ESG (environmental, social and governance).

Así, tal y como alerta

Ernst & Young en un reciente informe, las compañías del sector se están viendo fuertemente presionadas para reinventarse hacia modelos de negocio con menor huella de carbono, de forma que el interés que los fondos de inversión y la sociedad en su conjunto depositan en las mismas no se resienta.

En la práctica, estas presiones están generando que poderosos inversores y fondos activistas

estén tomando el control de grandes empresas petroleras. Este es el caso de la norteamericana Chevron, cuya junta de accionistas se reveló contra la directiva y obligó al grupo a reducir sus emisiones de carbono.

En la misma línea, ExxonMobile se vio obligada a suspender durante una hora su reunión anual de accionistas para tratar de evitar que la rebelión del fondo activista de inversión de impacto Engine No. 1 tomase el control de la compañía con el beneplácito de otras gestoras como BlackRock o Legal & General. Finalmente, el fondo disidente logró colocar a dos directivos eco friendly en la junta directiva.

Por otro lado, el grupo de activismo climático Divest Invest, que se dedica a presionar para que no se invierta en las 200 principales empresas de petróleo, gas y carbón , y para que los inversores vendan cualquier posición de este tipo en un plazo de tres a cinco años,

asegura que ya ha recibido compromisos de más de 1.300 organizaciones para el cese de estas inversiones.

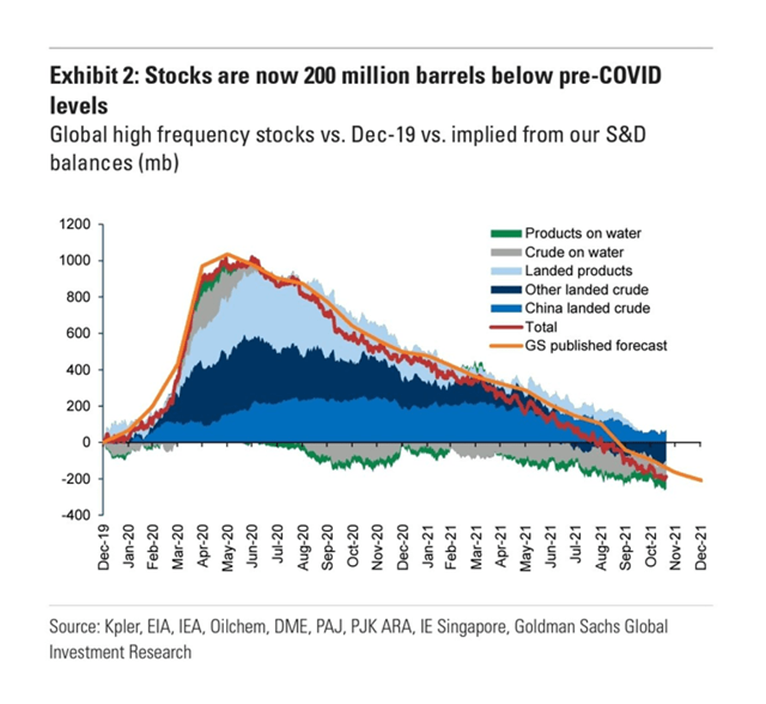

Esta guerra por la descarbonización de la industria energética está provocando que las carencias en la extracción de gas y petróleo comiencen a ser evidentes: precios energéticos disparados, inventarios mundiales de petróleo por debajo de los niveles de 2019 (pese a la acumulación que hubo durante la pandemia; ver gráfico inferior) y unas reservas de gas en Europa que se sitúan

en mínimos.

Los inventarios de petróleo a nivel mundial se encuentran ya por debajo de los niveles de 2019.

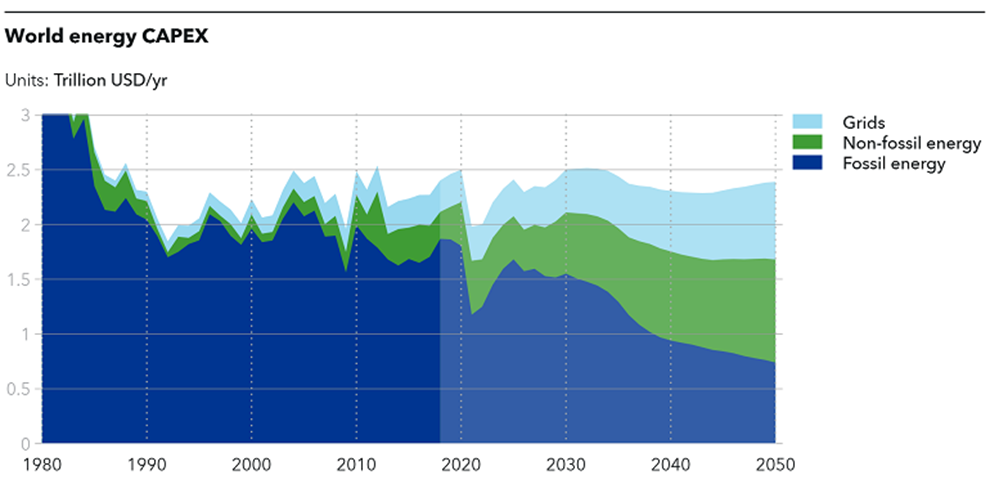

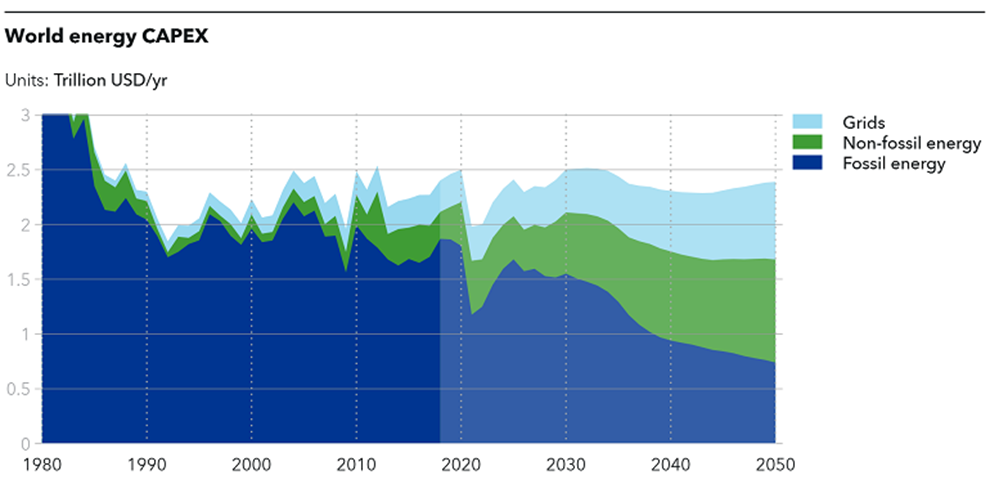

Aun así, las previsiones apuntan a que este recorte de inversiones en energía fósil se acentuará en las próximas décadas, mientras que los flujos de capital destinados a energías limpias y electrificación se convertirán en dominantes (véase

gráfico inferior).

Evolución del CAPEX energético a nivel mundial.

2. La guerra contra el CO2

Más allá el incentivo que la conciencia social contra el cambio climático pueda ejercer sobre las compañías, sus directivos y accionistas, lo cierto es que la presión gubernamental contra las emisiones de CO2 están acentuando este proceso de transición.

Para ello, los Estados se valen de herramientas como los impuestos al carbono, los mercados de CO2 o las cuotas de emisión, bajo la premisa de que "el que contamina, paga". Gran parte de los países del mundo ya cuentan con alguno de estos mecanismos, y se especula incluso con que EEUU, China y la UE pudieran unirse para crear un

mercado global de CO2.

Mientras tanto, uno de los proyectos más ambiciosos, el mercado europeo de CO2 (ETS EU), no está libre de polémica, debido a que el precio por emitir una tonelada de este gas se haya casi cuadruplicado desde el inicio de la pandemia, hasta acercarse a los 100 euros; lo que ha contribuido en gran medida al ascenso meteórico del precio de la electricidad.

Ante esta situación, países como Polonia, altamente dependiente de las energías fósiles, ha amenazado con

abandonar el mercado europeo de CO2 si no se aborda una reforma del mismo: "Esperamos que en la próxima cumbre del Consejo Europeo este sistema sea suspendido o reformado de cualquier otra forma", advirtió el primer ministro Mateusz Morawiecki.

3. El castigo a la nuclear

Además de las reticencias a seguir invirtiendo en energía ‘sucia’ o la presión gubernamental por perseguir el CO2, existe otro factor clave que ha contribuido, y seguirá contribuyendo, a que los precios de la energía se mantengan elevados en muchos países: la persecución a la energía nuclear, secundada por grandes naciones europeas como Alemania, Italia, Austria, Dinamarca o España.

Como ya explicamos en

Libre Mercado a raíz del giro de Eslovaquia en pro de esta fuente de energía, la producción con nuclear es barata y no genera emisiones directas de CO2. Se trata, además, de una tecnología que permite complementar la transición hacia las energías renovables, apoyando la producción eléctrica en aquellos momentos en los que no sople el viento o no luzca el sol, y evitando así que energías contaminantes como el carbón o el gas tengan que entrar en juego distorsionando al alza los precios.

En el mismo sentido, Francia anunció recientemente la puesta en marcha de un ambicioso plan nuclear compuesto por pequeños reactores modulares que serán capaces de compensar el déficit de las renovables. De implantarse un sistema similar en España,

según reportaron expertos a ABC, la factura de la luz podría bajar en un 75%.

Consecuencias inesperadas

Algunas consecuencias de esta particular situación ya los conocemos: encarecimiento de los combustibles y, por ende, del transporte de personas y mercancías; precios disparados del gas natural, y consecuentemente, de la electricidad en prácticamente todos los mix energéticos del mundo, etc.

Otros, son menos obvios. Por ejemplo, tal y como reporta

The Economist, la consultora Bernstein apunta a que la falta de inversión en gas natural licuado (GNL), principal sustituto del carbón en la generación eléctrica de China, puede provocar que la capacidad global de producción del mismo sea un 14% menor a lo que se necesite este país en 2030.

¿La consecuencia? Que el gigante asiático, paradójicamente, puede ver truncados sus objetivos ambientales y verse obligado a seguir quemando carbón pese a ser mucho más contaminante.

De hecho, en muchos lugares ya es más barato quemar carbón antes que gas natural, incluso pese a que haya que pagar mayores derechos de CO2 por este último. Por ejemplo, esto ha provocado que las centrales de carbón de nuestro país hayan vuelto a reactivarse, con las consecuencias climáticas que ello conlleva.

En definitiva, podemos estar seguros de que la ambición por restringir las energías más contaminantes está condicionando el correcto funcionamiento de los mercados energéticos y tensionando al alza sus precios.

Pese a que no es propósito de este artículo cuestionar los –a priori– nobles objetivos de esta agenda climática, ni la urgencia por disminuir las emisiones de efecto invernadero, quedan patentes las dudas sobre si el camino trazado es el más idóneo para lograr los objetivos pretendidos.

Y lo que es más importante, sobre si los ciudadanos están debidamente informados y prevenidos de que lo que esta revolución supondrá para sus vidas y sus bolsillos.

https://www.libremercado.com/2021-12-17/asi-esta-encareciendo-la-energia-el-lobby-climatico-ecologismo--6847549/?_ga=2.131584265.725027308.1639727294-637567555.1582494691